Calano i prestiti alle imprese umbre, soprattutto quelle piccole

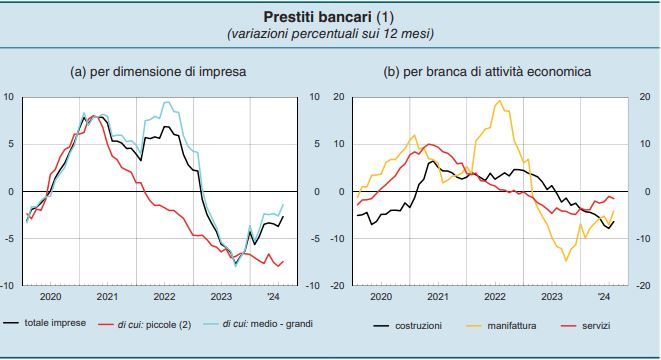

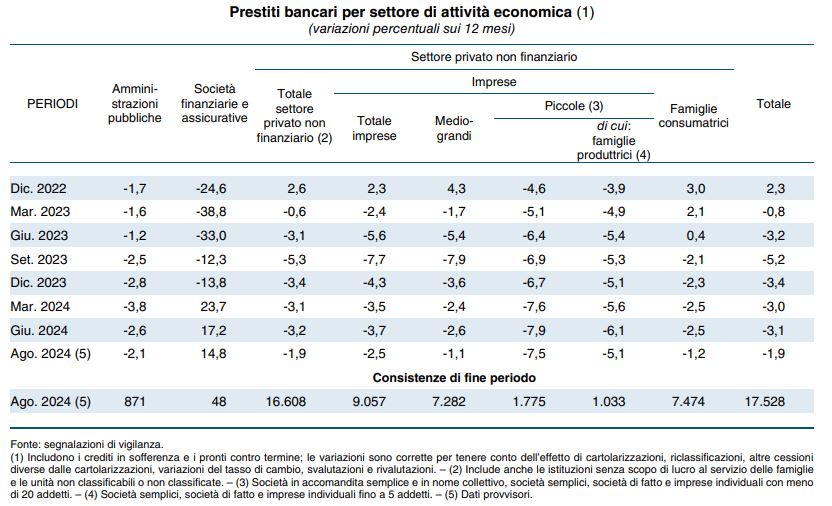

Prosegue in Umbria la flessione dei prestiti al comparto produttivo umbro, iniziata a febbraio 2023. Un’intensità della flessione che, rileva la Banca d’Italia nell’ultimo rapporto congiunturale, è

andata attenuandosi per i finanziamenti alle imprese di maggiori dimensioni, mentre si è accentuata per quelli alle più piccole.

A fronte infatti di una riduzione dei prestiti bancari alle imprese che ad agosto, su base annua, era del 2,5%, tra le imprese di medio-grandi dimensioni il dato scende a -1,1% mentre per le piccole è del 7,5% (-5,1% per le famigli produttrici).

Sull’andamento – rileva sempre la Banca d’Italia – ha continuato a incidere una domanda di credito fiacca, associata a un costo del credito rimasto elevato e a criteri di erogazione da parte del sistema bancario che si sono ulteriormente irrigiditi.

Pochi investimenti, molta liquidità

Del resto, le incertezze del quadro geopolitico hanno portato molte imprese a rinviare gli investimenti programmati (circa un terzo di quelle umbre). Anche per questo, la liquidità a disposizione delle aziende umbre è rimasta elevata. Quasi sette imprese su dieci la ritengono più che sufficiente o abbondante rispetto alle esigenze aziendali (erano meno di sei un anno prima); solo il 2,8% la valuta scarsa (dal 9,4%).

L’indice di liquidità finanziaria – definito dal rapporto tra le attività più liquide detenute presso il sistema bancario e i debiti a breve scadenza verso banche e società finanziarie – ha raggiunto un nuovo massimo, grazie all’aumento dei depositi a risparmio e dei titoli quotati.

I settori

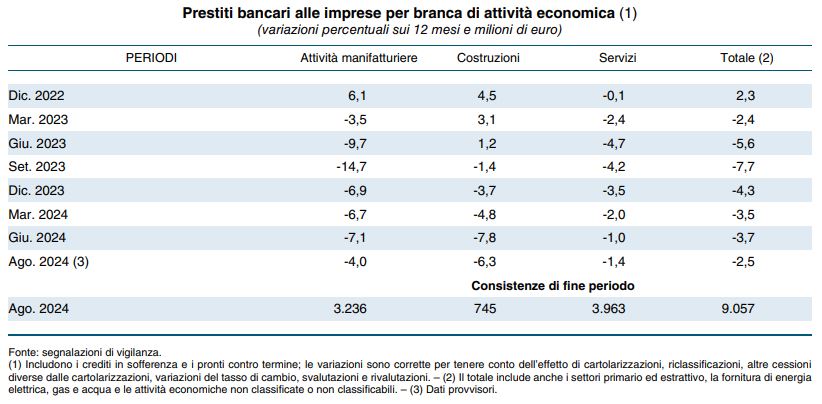

Quanto ai settori economici, la riduzione del credito è stata più intensa nelle costruzioni (-6,3% ad agosto 2024 su base annua) e nella manifattura (-4%). In quest’ultimo comparto la dinamica ha scontato particolarmente la riduzione della spesa per investimenti. Quanto ai servizi, la riduzione è stata più contenuta (-1,4%).

Il costo del credito

Dopo il sensibile incremento registrato lo scorso anno in seguito alle manovre restrittive della BCE, il costo medio dei finanziamenti connessi con le esigenze di liquidità si è stabilizzato (6,8% nella media del secondo trimestre). Anche con riferimento alle diverse branche di attività economica e classi dimensionali.

Il tasso annuo effettivo globale (TAEG) sulle nuove operazioni a fini di investimento ha invece registrato un calo di 80 punti base (al 5,9%). Sulla base dei dati di Sondtel, il 26,2% delle imprese si attende un

allentamento delle condizioni di indebitamento nella seconda parte dell’anno. La quota – rileva la Banca d’Italia – restante una sostanziale stazionarietà.